現在位置: 杉並区公式ホームページ > くらし・手続き > 税金 > 事業主(給与支払者)の方へ > 個人住民税の給与からの特別徴収について

印刷

ここから本文です。

ページID : 2061

更新日 : 2022年10月24日

個人住民税の給与からの特別徴収について

目次

- 給与からの特別徴収とは

- 特別徴収制度のしくみ

- 普通徴収切替理由書について

- 特別徴収している従業員が退職・転勤等した場合

- 事業主の所在地・名称等が変更になった場合

- 普通徴収から特別徴収への切替申請について

- 納期の特例(年2回の納入)

- 退職所得に係る個人住民税について

1 給与からの特別徴収とは

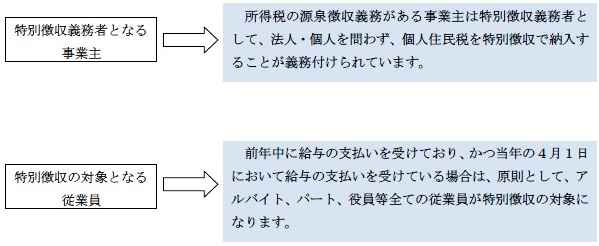

事業主(給与支払者)が従業員(納税義務者)に毎月支払う給与から個人住民税(都民税・区市町村民税)を差し引き(給与天引きし)、納入していただく制度です。

なお、事務処理が繁雑であることを理由に普通徴収(個人払い)にしたり、従業員の希望により普通徴収を選択したりすることはできないこととなっています。

ただし、一定の要件に該当する場合は、当面、普通徴収が認められます。詳しくは、「3 普通徴収切替理由書について」をご覧ください。

2 特別徴収制度のしくみ

(1)給与支払報告書の提出〔地方税法第317条の6〕上図「特別徴収制度のしくみ」参照

毎年1月1日現在に給与の支払いをされている事業主で、所得税の源泉徴収を行う義務のある事業主は、1月31日までに「給与支払報告書」を、従業員が1月1日現在お住まいの区市町村にご提出ください。

給与支払報告書は下記からダウンロードできます。

- 年の途中に退職した場合にも提出する必要があります。

- 杉並区に提出する給与支払報告書は、「課税課区民税係」宛てにお送りください。

- 給与支払報告書の提出は、eLTAX(エルタックス)による提出が便利です。

詳しくは、下記のeLTAX(エルタックス)による電子申告について をご覧ください。

また、平成29年度の給与支払報告書から社会保障・税番号(マイナンバー)制度の導入により、個人番号(マイナンバー)の記載が必要になりました。それに伴い、支払者が個人事業主の場合は、番号法に基づく本人確認(個人番号及び身元の確認)が必要となりますので、給与支払報告書を提出する際は、以下の書類をご用意ください。(窓口での提出の場合は原本の提示、郵送での提出の場合は写しを添付してください。)

(注)支払者が法人の場合は、本人確認の必要はありません。

(注)従業員並びにその者の控除対象配偶者及び扶養親族の本人確認書類を添付する必要はありません。

個人事業主本人が提出する場合

| 番号を確認するもの | マイナンバーカード(裏面) |

|---|---|

| 身元を確認するもの | マイナンバーカード(表面) |

または

| 番号を確認するもの |

|

|---|---|

| 身元を確認するもの |

などのうちいずれか1つ 上記の提出が困難な場合、次の書類など2つ以上

|

税理士などの代理人が提出する場合

| 個人事業主の番号を確認するもの |

|

|---|---|

| 代理人の身元を確認するもの |

|

| 代理権を確認するもの |

|

(注)個人事業主の家族、税理士事務所のアルバイトなどの使者が提出を行う場合は、使者の身元を確認する書類は必要ありません。

(2)(3)特別徴収税額の通知〔地方税法第321条の4〕上図「特別徴収制度のしくみ」参照

提出された給与支払報告書に基づき、区市町村が税額の計算を行い、毎年、5月31日までに、事業主宛てに、個人住民税の年税額と月割額(6月分から翌年5月分まで)が記載された「特別徴収税額通知書(特別徴収義務者用)」および「特別徴収税額通知書(納税義務者用)」を送付します。

なお、「特別徴収税額通知書(納税義務者用)」は、従業員へお渡しください。

(4)(5)給与から特別徴収による個人住民税の納入(年12回)〔地方税法第321条の5〕上図「特別徴収制度のしくみ」参照

6月から翌年の5月まで、事業主は従業員に支払う毎月の給与から、「特別徴収税額通知書(特別徴収義務者用)」記載の月割額を差し引き、翌月10日までに通知書に同封の納入書で納入してください。

地方税共通納税システムを利用し、電子的に納入することもできます。

コンビニエンスストア、モバイルレジ、Pay-easy(ペイジー)、スマートフォン決済アプリ、クレジットカードで納入を希望する方は、納税課特別徴収納税係までお問い合わせください。

- 給与支払報告書(総括表、個人別明細書)、給与所得の源泉徴収票

- 公金収納取扱金融機関指定通知書

- eLTAX(エルタックス)による電子申告について

- 地方税共通納税システムについて

- モバイルレジによる納付

- Pay-easy(ペイジー)による納付

- スマートフォン決済アプリによる納付

- クレジットカードによる納付

3 普通徴収切替理由書について

以下の基準に該当すれば、当面、普通徴収が認められます。その場合、給与支払報告書提出時に「普通徴収切替理由書(兼仕切書(紙))」を併せて提出していただく必要があります。普通徴収切替理由書については、下記からダウンロードしてご使用ください。

- 普A 総従業員数が2人以下

(下記「普B」~「普F」に該当する全ての(他市区町村分を含む)従業員数を差し引いた人数) - 普B 他の事業所で特別徴収

- 普C 給与が少なく税額が引けない

(年間給与支給額が100万円以下) - 普D 給与の支払が不定期(例:給与の支払が毎月でない)

- 普E 事業専従者(個人事業主のみ対象)

- 普F 退職者又は退職予定者(5月末日まで)及び休職者

(休職等により4月1日現在で給与の支払を受けていない方を含む)

4 特別徴収している従業員が退職・転勤等した場合〔地方税法321条の5〕

特別徴収している従業員が退職・転勤等したことにより特別徴収することができなくなった場合は、「給与支払報告・特別徴収に係る給与所得者異動届出書」をご提出ください。

退職者等の徴収方法

- 6月1日から12月31日までに退職等した場合

従業員から残りの税額について、特別徴収の方法で徴収されたい旨の申し出があった場合は、未徴収税額を退職時に支払われる給与や退職金等から一括して特別徴収し、納入してください。

なお、一括して特別徴収しない場合は、残りの税額を普通徴収に切り替えますので、区市町村から送付される納付書を使用して、従業員が直接納付することとなります。 - 翌年1月1日から4月30日までに退職等した場合

法令(地方税法第321条の5第2項)により特別徴収できなくなった残りの税額については、従業員の申し出がなくても、5月31日までの間に支払われる給与や退職金等が残りの税額を超える場合には、一括して特別徴収により納入していただきます。

届出書については、下記からダウンロードしてご使用ください。

5 事業主の所在地・名称等が変更になった場合

事業主の所在地・名称または電話番号等に変更があった場合や事業所の合併があった場合は、「特別徴収義務者の所在地・名称変更届出書」をご提出ください。

なお、合併の場合には、「給与支払報告・特別徴収に係る給与所得者異動届出書」を併せて提出していただく必要があります。

届出書については、下記からダウンロードしてご使用ください。

6 普通徴収から特別徴収への切替申請について

従業員の入社や、本人からの申し出等により、普通徴収から特別徴収への切替が必要な場合は、「特別徴収切替届出(依頼)書」をご提出ください。

申請に際しては、二重納付防止のため、本人宛てに送付されている普通徴収の納付書を必ず同封してください。

なお、普通徴収の納期限の過ぎたもの、および過年度相当分については特別徴収へ切り替えることはできません。

また、特別徴収の開始月は、原則として申請月の翌月以降となります。(区が申請書を受領してから特別徴収税額通知書を送付するまでに、約2~3週間かかります。事業所の給料計算の締め切り日等を考慮のうえ、特別徴収の開始月をご記入ください。)

申請書については、下記からダウンロードしてご使用ください。

7 納期の特例(年2回の納入)〔地方税法321条の5の2〕

特別徴収は、原則として年12回毎月の納入となっていますが、給与の支払いを受ける従業員が常時10人未満の事業主に限り、従業員のお住まいの区市町村に「特別徴収税額の納期の特例に関する申請書」を提出し承認を受けた場合には、6カ月分ずつ年2回(6月、12月)で納入できる「納期の特例」をご利用いただくこともできます。

なお、承認を受けた後に、従業員が常時10人未満ではなくなったときは、「特別徴収税額の納期の特例の要件を欠いた場合の届出書」をご提出ください。

申請書・届出書については、下記からダウンロードしてご使用ください。

8 退職所得に係る個人住民税について〔地方税法第328条の1、328条の4、328条の5〕

(1)退職所得に係る個人住民税について

退職所得に係る個人住民税については、他の所得と区分して退職手当等が支払われる際に支払者が税額を計算し、退職手当等の支払金額からその税額を差し引いて、翌月10日までに区市町村へ納入することとされています。

なお、納入先の区市町村は、従業員が退職手当等の支払いを受けるべき日(通常は、退職日)の属する年の1月1日現在にお住まいの区市町村です。

退職所得に係る個人住民税額の計算方法等については、下記リンク先をご参照ください。

(2)納入申告書について

退職所得に係る個人住民税を納入する場合は、納入済通知書裏面の納入申告書の記入が必要となります。

なお、退職所得に係る個人住民税を複数名分納入する場合は、各個人の納入申告書の内訳を郵送等で別途ご報告ください。

また、特別徴収義務者が個人事業主の場合は、裏面の納入申告書には記入せず、表面のみ記入して金融機関等にご提出ください。

(注)個人事業主の場合、納入書の裏面の納入申告書の内容と個人事業主の個人番号を記入した書類(個人事業主用 納入申告書)を別に作成し、翌月10日までに納税課管理係までご提出ください。

ご提出の際は、番号法に基づく本人確認(番号及び身元の確認)が必要となりますので、以下の書類をご用意ください。(窓口での提出の場合は原本の提示、郵送での提出の場合は写しを添付してください。)

個人事業主本人が提出する場合

| 番号を確認するもの | マイナンバーカード(裏面) |

|---|---|

| 身元を確認するもの | マイナンバーカード(表面) |

または

| 番号を確認するもの |

|

|---|---|

| 身元を確認するもの |

などのうちいずれか1つ 上記の提出が困難な場合、次の書類など2つ以上

|

税理士などの代理人が提出する場合

| 個人事業主の番号を確認するもの |

|

|---|---|

| 代理人の身元を確認するもの |

|

| 代理権を確認するもの |

|

(注)個人事業主の家族、税理士事務所のアルバイトなどの使者が提出を行う場合は、使者の身元を確認する書類は必要ありません。

納入申告書については、下記からダウンロードしてご使用ください。

お問い合わせ先

1、2(1)~(3)、3~7は、課税課区民税係 電話:03-3312-2111(代表) ファクス:03-5307-0775

- 給与からの特別徴収とは

- 特別徴収制度のしくみ

- 普通徴収切替理由書について

- 特別徴収している従業員が退職・転勤等した場合

- 事業主の所在地・名称等が変更になった場合

- 普通徴収から特別徴収への切替申請について

- 納期の特例(年2回の納入)

2(4)(5)は、納税課特別徴収納税係 電話:03-3312-2111(代表) 03-5307-0638(直通) ファクス:03-5307-0682

- 2.特別徴収制度のしくみ (4)(5)給与から特別徴収による個人住民税の納入

8は、納税課管理係 電話:03-3312-2111(代表) 03-5307-0637(直通) ファクス:03-5307-0682

- 8.退職所得に係る個人住民税について

お問い合わせ先

区民生活部課税課区民税係

〒166-8570 東京都杉並区阿佐谷南1丁目15番1号

電話番号:03-3312-2111(代表)

ファクス番号:03-5307-0775

区民生活部納税課特別徴収納税係

〒166-8570 東京都杉並区阿佐谷南1丁目15番1号

電話番号:03-5307-0638

ファクス番号:03-5307-0682

ここまでが本文です。